Критерии принятия решений о выплатах в аптечные сети

Замкнутый круг

Производители стремятся найти объемообразующие сети, которые способны управлять своими продажами, заинтересованы в продвижении препаратов фармпроизводителя, и договориться с ними за приемлемые деньги. Тем самым обеспечить выполнение плана.

На практике сети не могут выполнить даже 50% плана или выясняется, что за «приемлемый» для фармпроизводителя бюджет сеть может выполнить не более 30% от запланированного.

В следующую подписную кампанию производители снова проходят через все стадии от «сети ничего не могут» до «надо было просто заплатить больше!» и цикл снова останавливается на идее: «надо просто правильно определить сети, которые могут управлять продажами».

Приведу несколько простых матриц принятия решения об уровне выплат по отдельным позициям.

Ключевая проблема заключается в том, что подход подразумевает только оценку аптечного рынка и практически полностью игнорирует экономические характеристики портфеля и препаратов фармпроизводителя. Маркетинговая оценка портфеля препаратов, которую проводят производители, фактически не имеет никакой практической ценности. Прежде чем идти в сети, надо понять экономические особенности своих продуктов.

Матрица принятия решений о выплатах в аптечные сети

Матрица может включать ограниченный перечень вопросов, точные ответы на которые позволяют понять:

• за что платить;

• сколько платить;

• кому платить;

• нужно ли платить.

При разработке маркетингового контракта фармпроизводителя такие матрицы принятия решения о выплатах могут включать значительно больше вопросов.

1. Тип продукта.

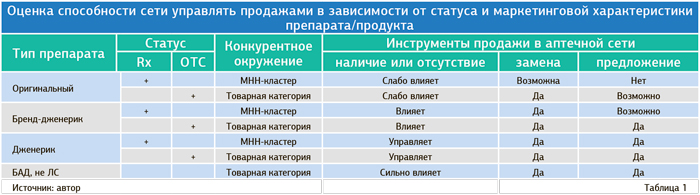

Если статус товара (Rx, OTC) и маркетинговое восприятие продукта на рынке (оригинальный, бренд, дженерик, no-name дженерик) наложить на простейшие инструменты управления продажами в аптечной сети, можно получить оценку способности сети влиять на выполнение плана, который демонстрирует нам сильную «неодинаковость» в управляемости разными продуктами, вне зависимости от аптечной сети (табл. 1).

2. Источник покупательского трафика.

Кто обеспечивает основные продажи — внешний поток или внутренние усилия аптечного рынка?

1. Фармпроизводитель сгенерировал поток покупателей работой с врачами, медиаактивностью и т.п.

2. Внешний поток отсутствует, продажи обеспечивает сеть.

В первом случае аптечная сеть:

• может способствовать увеличению продаж, практически не используя внутренние ресурсы;

• может препятствовать продажам;

• не способна полностью остановить продажи без дополнительных для себя издержек (в том числе репутационных).

Во втором случае аптечная сеть:

• может обеспечить продажи, используя внутренние ресурсы;

• может полностью остановить продажи, не понеся при этом каких-либо издержек.

Очевидно, что стоимость увеличения продаж в первом случае значительно ниже на единицу продукции. Также очевидно, что предотвращение угрозы остановить продажи в первом случае будет для производителя значительно менее затратным, чем во втором.

3. Экономические характеристики продукта и конкурентное окружение.

Маркетологи и бренд-менеджеры по продуктам выполняют оценку конкурентного окружения своих препаратов, но делают это не всегда правильно. Главное, что эти оценки прямо не влияют на подход к «контрактованию», так как решение об уровне выплат может находиться в ответственности другого отдела.

Для правильной оценки нужно понимать, что:

1) препараты обладают разным конкурентным окружением в различных сегментах рынка;

2) их сравнивают по различным характеристикам.

Для иллюстрации этого тезиса рассмотрим правильную оценку конкурентного окружения у врачей и аптек (табл. 2).

Неправильная оценка конкурентного окружения приводит к использованию неправильных инструментов продвижения.

Если аптечный рынок интересует прежде всего экономика продукта, значит, конкурентную оценку нужно проводить по экономическим характеристикам.

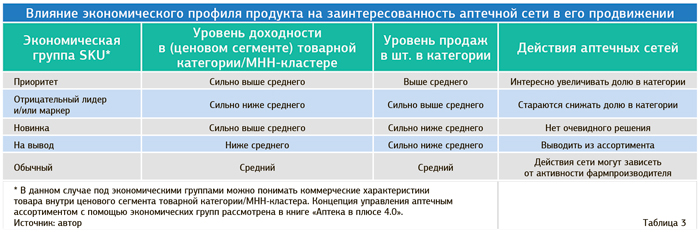

Понимая экономический профиль собственного продукта, можно с высокой долей вероятности предсказать поведение аптечных сетей, а значит, определить уровень выплат в сеть (табл. 3).

Так, если продукт является объективным «приоритетом» товарной категории, выплаты будут носить, скорее, мотивирующий характер. А если это «отрицательный лидер» или тем более «на вывод» — стимулирующий.

Понимание экономического профиля препарата и степень его отрыва от конкурентов позволяет в отдельных случаях сделать вывод об отсутствии необходимости платежей в сети. Зачем платить за то, что сети сами хотят продавать?

4. Аудитория потребителей продукта.

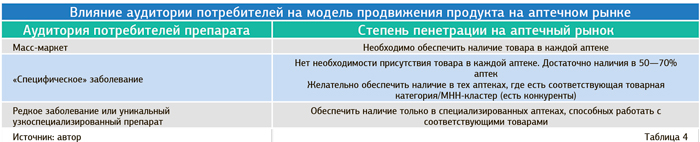

Существуют массовые продукты, наличие которых в каждой аптеке необходимо для производителя, а есть нишевые препараты, наличие которых в каждой аптеке либо невозможно, либо контрпродуктивно (слишком дорого и ненужно). Этот параметр также можно использовать в матрице принятия решений об уровне выплат (табл. 4).

5. Размер бюджета.

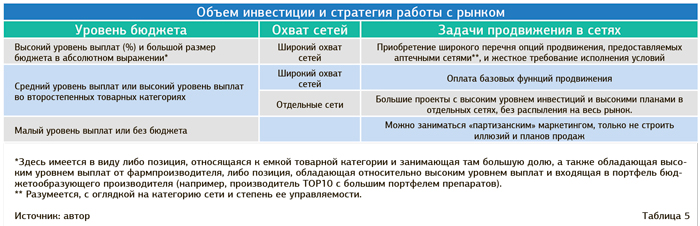

Общий объем инвестиций и их значимость для сетей определяет стратегию работы с аптечным рынком.

Так, высокий уровень выплат и наличие большого бюджета дает возможность фармпроизводителю сотрудничать с большим количеством сетей, и наоборот, ограниченный бюджет ставит рамки приобретаемых опций и/или широты охвата аптечных сетей (табл. 5).

6. Управление продажами в сети и используемые инструменты.

Можно совместить два инструмента: оценку управляемости сети и источник покупательского трафика — это даст понимание, в какие аптечные опции целесообразно инвестировать (табл. 6).

Степень управляемости аптечных сетей будем упрощенно понимать как способность управлять закупкой и продажами.

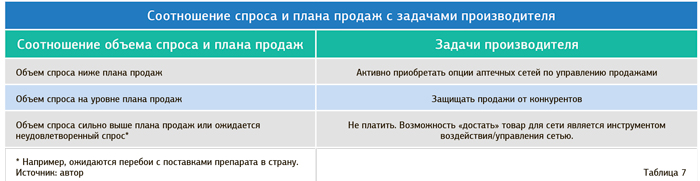

7. План продаж и возможности рынка.

Анализ собственного портфеля и план продаж необходимо сравнивать с текущим рыночным потенциалом и трезво отвечать на вопрос, как запланированный объем продаж соотносится с существующим уровнем спроса. Честный ответ даст понимание, какую стратегию использовать и стоит ли инвестировать в выбранный продукт (табл. 7).

Так на практике регулярно возникает совершенно абсурдная ситуация: популярный препарат временно отсутствует на рынке, сети ищут возможность закупить этот препарат, а производитель, мало того, что платит за него, так еще и выставляет план. Зачем?

Временная дефектура популярного продукта — это ситуация, когда спрос превышает предложение. В этом случае покупатель больше заинтересован в покупке товара, чем продавец в его продаже, поэтому необходимо максимально использовать выгоды такого положения вещей.

В статье приведены примеры семи вопросов для поиска и систематизации принятия решения об объемах выплат и допустимых инструментах продвижения. Все примеры подразумевают принятие решения на одну позицию/SKU, в крайнем случае, бренд. В реальности у фармпроизводителя могут быть десятки (а то и сотни) SKU в промотируемом портфеле. В этом случае задача усложняется, но остается прежней — надо оценить все значимые позиции, сделать выводы об их коммерческой привлекательности для аптечного рынка и, отталкиваясь от понимания реальных рыночных, коммерческих, маркетинговых и других, описанных в статье характеристик, составить продуктовые пакеты.

Нет комментариев

Комментариев: 15