Премии аптекам: как не переплатить налоги

Как не допустить ошибок в исчислении налогов при выборе этого способа продвижения, «ФВ» рассказала Мария Никонова, партнер «Пепеляев Групп». Эксперт назвала три основные ошибки, которые совершают фармацевтические компании при выплате премий. Знать их будет весьма полезно и аптекам.

Мария Никонова

Мария Никонова

партнер «Пепеляев Групп»

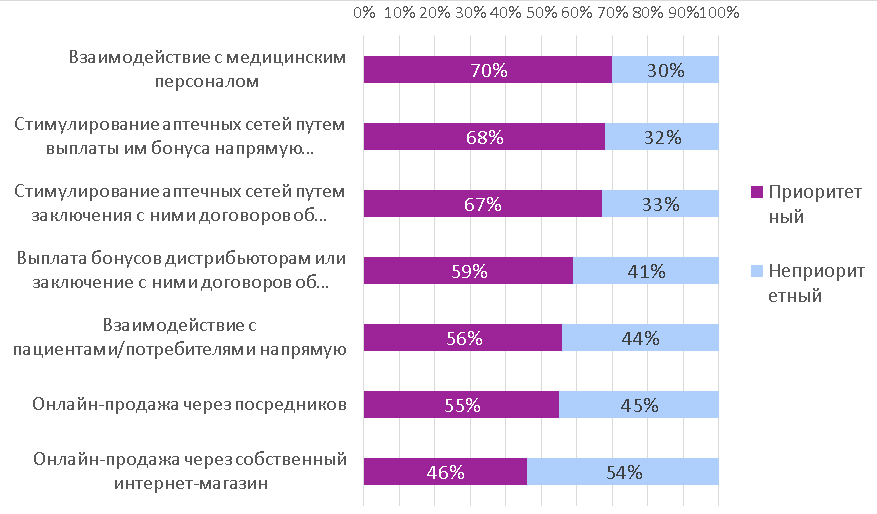

Приоритетные инструменты продвижения продукции на рынке в ближайшие два года. Опрос участников рынка.

Премия за услугу

Для налоговых целей важно, за что конкретно аптека получает выплату. Если аптека получает премию за «деятельность», например, действия по информированию покупателей, размещению лекарств на определенных полках, предоставлению аналитики или отчетов фармацевтической компании, проведению различных акций для покупателей, то для налоговых целей такая деятельность является услугой, а полученное денежное вознаграждение – платой за услугу.

Если же выплата получена аптекой за объемы продаж и покупок, поддержание товарных запасов, выполнение обязанностей, которые связаны с покупкой и продажей лекарств, то такую выплату можно рассматривать как премию.

Небольшие тонкости приводят к большим различиям в налоговых последствиях.

Выплата премии НДС не облагается и на базу по НДС не влияет, если иное прямо не предусмотрено договором поставки. А вот услуга должна быть обложена НДС тем, кто эту услугу оказал, т.е. аптекой.

Ошибочная квалификация выплаты может привести к тому, что аптеке доначислят НДС, а вот принять его к вычету фармацевтическая компания не сможет, так как у нее будет отсутствовать предъявленный аптекой счет-фактура.

|

Важно. На этапе заключения договора (прямого с аптекой или с дистрибьютором) все выплаты, которые фармацевтическая компания планирует сделать в отношении аптеки, необходимо внимательно проанализировать и отнести либо к поощрительным выплатам, либо к оплате услуг. Правильное оформление таких выплат поможет избежать налоговых потерь. |

Премия за скидку

Фармацевтическая компания может выплачивать премию аптеке за то, что она продает лекарственные средства со скидкой, и компенсировать недополученные аптекой денежные средства. Также скидки или снижение цены иногда компенсирует и материнская фармкомпания своей дочерней.

По общему правилу премии не облагаются НДС и не влияют на базу по этому налогу. Но поменяется ли что-то, если премия платится за скидку?

В 2018 году в судебной практике появился один негативный прецедент. АС Волго-Вятского округа в деле № А39-6479/2017[2] в отношении АО «Саранск-Лада» посчитал, что раз общество получало компенсацию скидки, предоставленной покупателям, и размер премии равен размеру скидки, то такую премию надо обложить НДС. Ведь по сути эта выплата представляет собой компенсацию неполученной обществом выручки при реализации товаров по сниженным ценам (с предоставлением скидки). А значит, такая выплата связана с оплатой реализованных товаров и подлежит включению в налоговую базу по НДС на основании подп.2 п.1 ст.162 НК РФ.

Распространение этого прецедента в отношении премий за скидку на лекарственные средства, означает, что получатель такой премии (аптека или фармкомпания) должен обложить эту премию НДС. А вот плательщику премии применить вычет не удастся из-за того, что этот НДС не был ему предъявлен в счете-фактуре и, кроме того, плательщик премии не может принять к учету сам товар, ведь получен он покупателем.

| Важно. Если необходимо поощрить аптеку за скидку, предоставьте не премию, а ретроспективную скидку. Оформить такую скидку будет сложнее, но при этом не придется доплачивать НДС. |

Премия напрямую без договора поставки

Еще одна ошибка, теперь уже в пользу бюджета, – это не учитывать в расходах премии, выплаченные напрямую аптеке в отсутствии договора поставки с ней. Фармацевтические компании не учитывают такую премию в расходах, поскольку руководствуются подп.19.1 ст.265 НК РФ.

В этой норме сказано, что учесть в расходах можно только премии, выплаченные продавцом покупателю вследствие выполнения определенных условий договора. Часто же фармкомпании продают лекарственные средства аптеке через дистрибьютора, не заключая с аптекой договора поставки, а премии выплачивают аптеке напрямую. Но раз нет договора поставки, фармкомпания не продавец, а аптека не покупатель и подп.19.1 ст.265 НК РФ не применим.

Но только ли подп.19.1 ст.265 НК РФ позволяет учесть в расходах премии? Подп.20 п.1 ст.265 НК РФ предусматривает возможность учесть и другие обоснованные расходы для целей налогообложения прибыли. Причем именно эта норма применялась для обоснования правомерности учета в расходах выплаченных премий до того, как в 2005 году в НК РФ появилась специальная норма[3]. Сейчас эта общая норма поможет обосновать признание в расходах премий, которые выплачиваются при отсутствии договора поставки.

В судебной практике такой подход также нашел подтверждение. В прошлом году, например, АС Северо-Западного округа рассмотрел дело[4], когда премия выплачивалась покупателем продавцу, а не наоборот, как прямо предусмотрено подп. 19.1 ст. 265 НК РФ. Суд посчитал, что выплата бонусов была направлена на сохранение устойчивого экономического положения покупателя, а значит, была экономически оправданна и правильно учтена в расходах, даже несмотря на то, что не соответствовала подп.19.1 ст.265 НК РФ.

|

Важно. Выплаты аптеке премий напрямую при отсутствии с последней договора поставки можно и нужно учесть в расходах. Но создайте «защитный файл», обосновывающий, что эти премии были направлены на увеличение продаж фармкомпании, и соответственно, потенциальный рост ее доходов. |

[1] Тенденции фармацевтического рынка России — 2019.

[2] Постановление АС Волго-Вятского округа от 6 августа 2018 г. по делу № А39-6479/2017

[3] См. например, Определение ВАС РФ от 1 сентября 2009 г. № ВАС-11175/09

[4] Постановление АС Северо-Западного округа от 24.09.2019 г. № А26-9867/2018

Нет комментариев

Комментариев: