Фондовые падения февраля для фармпроизводителей: паника или реальность

5 февраля цены на акции фармацевтических компаний стремительно поползли вниз на крупнейшей Нью-Йоркской фондовой бирже (NYSE) и NASDAQ вслед за снижением ключевых индексов Standard & Poor's 500 (S&P 500, ‑4,1%, наиболее существенное снижение за 2 года) и Dow Jones Industrial Average (DJIA, ‑4,6%). После рекордного для акций периода в 400 дней без понижения более чем на 5% высокая волатильность вернулась. Широкий диапазон стоимости акций наглядно демонстрирует индекс волатильности VIX, резко выросший в тот день сразу на 115%.

Акции компаний преимущественно торговались ниже 50- и 200-дневной скользящей средней их стоимости. Причем дешевели даже те акции, которые обычно слабо коррелировали в долгосрочном периоде с изменениями индекса S&P 500 (например, Eli Lilly). Скорость снижения стоимости акций Vertex Pharmaceuticals Inc. (‑6,68%), Amgen Inc. (‑6,56%), Celgene Corp. (‑6,46%), AstraZeneca Plc. (‑5,9%), Pfizer Inc. (‑5,3%), Johnson & Johnson (‑5,29%) даже превысила скорость снижения самих индексов. Вслед за американскими биржами отреагировали европейские и азиатские: на франкфуртской бирже акции Bayer понизились на 2,25%, а днем позже на токийской бирже акции Takeda понизились на 5,13 %.

Не успели компании восстановить позиции, как сюрпризы недели продолжились 8 февраля: цены финансовых активов резко пошли вниз вслед за вторым падением индексов S&P 500 (‑3,75%) и DJIA (‑4,15%). Второй скачок серьезно ударил на NYSE по Teva (‑10,6%), тогда как Bristol-Myers Squibb (+0,1%), GlaxoSmithKline (+0,39%) и AstraZeneca (+0,59%) удалось закрыть день без потерь.

Отмечается, что потери индекса DJIA могут быть обусловлены опасениями, что ввиду высоких темпов роста мировой экономики в целом процентные ставки в США могут вырасти быстрее, чем ожидалось, чтобы компенсировать уровень инфляции в результате сильного роста заработных плат и снижения безработицы (в США зафиксирован самый низкий уровень безработицы за последние 45 лет). Завершившееся падение цен на акции фармкомпаний представляется техническим, а не функциональным и не отражает в полной мере экономическое состояние фармотрасли. Экономическая стабильность фармацевтического сектора подтверждается активными продажами препаратов и большими объемами сделок поглощения и слияния (M&A). Показательно хотя бы вспомнить о 44,0% росте выручки до 1,4 млрд долл. за 2017 г. препарата Eliquis (Brystol-Myers Squibb), одобренного FDA для профилактики инсультов и венозных тромбэмболических расстройств.

При этом январь характеризовался беспрецедентно крупными сделками M&A в ретроспективе последнего десятилетия в фармотрасли. Основными покупателями выступили французская компания Sanofi и американская компания Celgene (табл. 1). Колоссальный бум по M&A отмечался в первое десятилетие XXI века (свыше 1 300 сделок на 690 млрд долл., по данным Evaluate Pharma, World preview 2013, outlook to 2018). Фармацевтическая промышленность наравне с аэрокосмической и электронной относится к высокотехнологичному и наукоемкому сектору мировой экономики. Компании вкладывают колоссальные средства для улучшения качества портфеля и оптимизации расходов на разработку препаратов собственными силами, чтобы усилить позиции на фармацевтическом и финансовом рынках. M&A также способствуют географическому расширению присутствия компании в новых регионах.

| Сумма сделки, | Компания-покупатель, | Компания-цель | Стадия разработки | Направление разработки |

| Sanofi | Bioverativ | Клинические исследования (КИ) двух препаратов завершены, открыты продажи на рынках США, Японии, Канады, Австралии | Гемофилия и редкие заболевания крови | |

| Celgene | Juno Therapeutics | Проводятся КИ I и II фаз 11 препаратов | Клеточные CAR-T технологии для онкотерапии | |

| Sanofi | Ablynx | Проводятся одно КИ III фазы, четыре КИ II фазы и более 40 препаратов в разработке | Технология патентованных терапевтических нанобелков на основе однодоменных фрагментов антител для онкотерапии, гематологии и респираторных заболеваний | |

| Celgene | Impact Biomedicines | Завершены КИ III фазы и КИ II фазы двух препаратов | Онкогематология (миелофиброз, полицитемия) | |

| Takeda | TiGenix | Завершена 1 КИ III фазы (Takeda переданы права на разработку и коммерциализацию за пределами США 1 молекулы компании из 3) | Клеточные технологии для терапии последствий болезни Крона (гастроэнтерология, хирургия) | |

| Seattle Genetics | Cascadian Therapeutics | Завершены КИ Ib | Онкотерапия | |

| Merck & Co | Viralytics | Проводятся КИ I и КИ II фазы для 1 препарата | Иммуноонкотерапия на основе онколитических вирусов |

Таблица 1. M&A в начале 2018 в фармацевтической отрасли

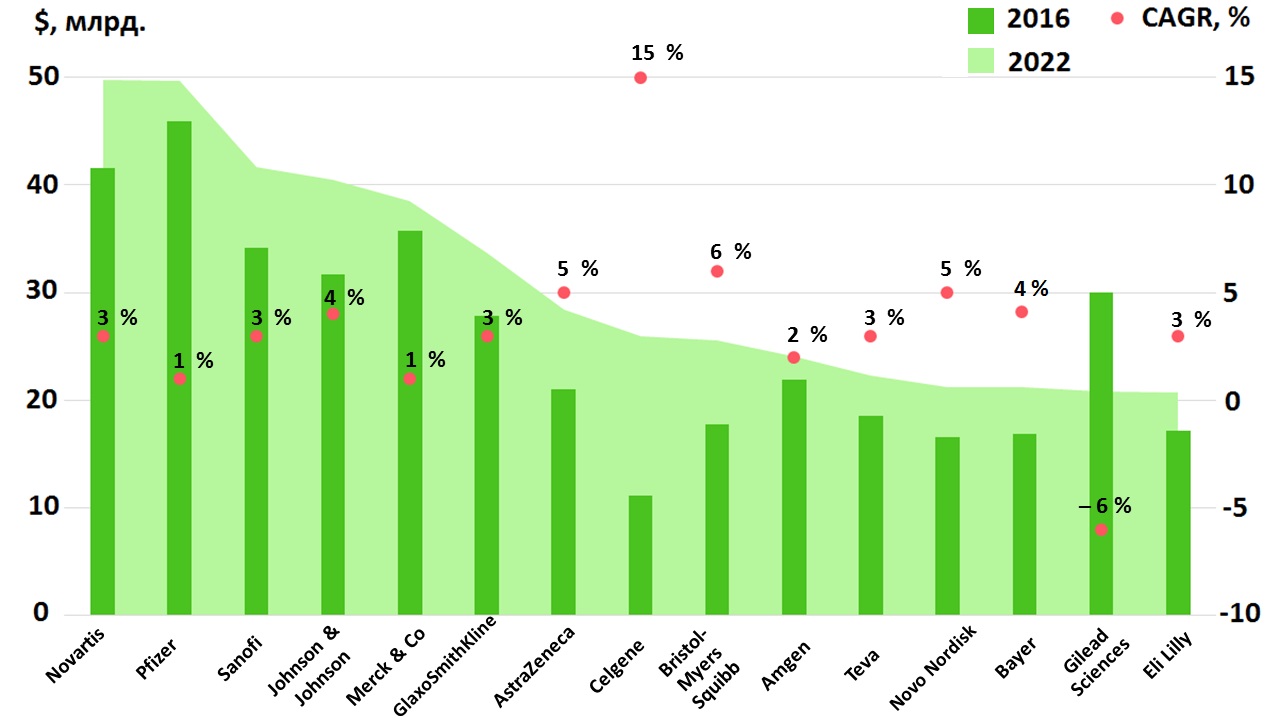

Долгосрочные перспективы стабильного экономического роста и развития отмечаются у всех крупных игроков фарминдустрии (рис. 1). Согласно отчету World preview 2017, outlook to 2022 от Evaluate Pharma, исключение составляет лишь Gilead Sciences, в которой ожидается снижение продаж лекарств по всему миру к 2022 г. (с темпом снижения в 6%, CAGR). Нельзя не отметить отдельно, что тучи несколько сгущаются над израильской компанией Тeva, которая находится в довольно сложной ситуации по объективным, а не спекулятивным причинам: сначала в ноябре 2017 Fitch снижает рейтинг компании до низшей отметки из-за значительных операционных издержек (несмотря на анонсированные компанией оптимизационные шаги: закрытие ряда заводов, сокращение штата на четверть), затем в январе 2018 агентство Moody’s снижает рейтинг компании сразу на 2 ступени до спекулятивного уровня из-за значительной долговой нагрузки и сокращения прибыли. Вероятно, увеличение конкуренции на рынке дженериков также способствовало дестабилизации Teva: FDA в 2017 г. одобрило в 2 раза больше дженериков, чем в 2014. Однако есть и обнадеживающий момент – 15 февраля холдинг Уоррена Баффетта Berkshire Hathaway купил акции Teva на 358 млн долл. (и цена акций поползла вверх). Холдинг владеет также акциями компаний Johnson & Johnson, Sanofi.

Рисунок 1. Оценка объема продаж лекарств по всему миру к 2022 году

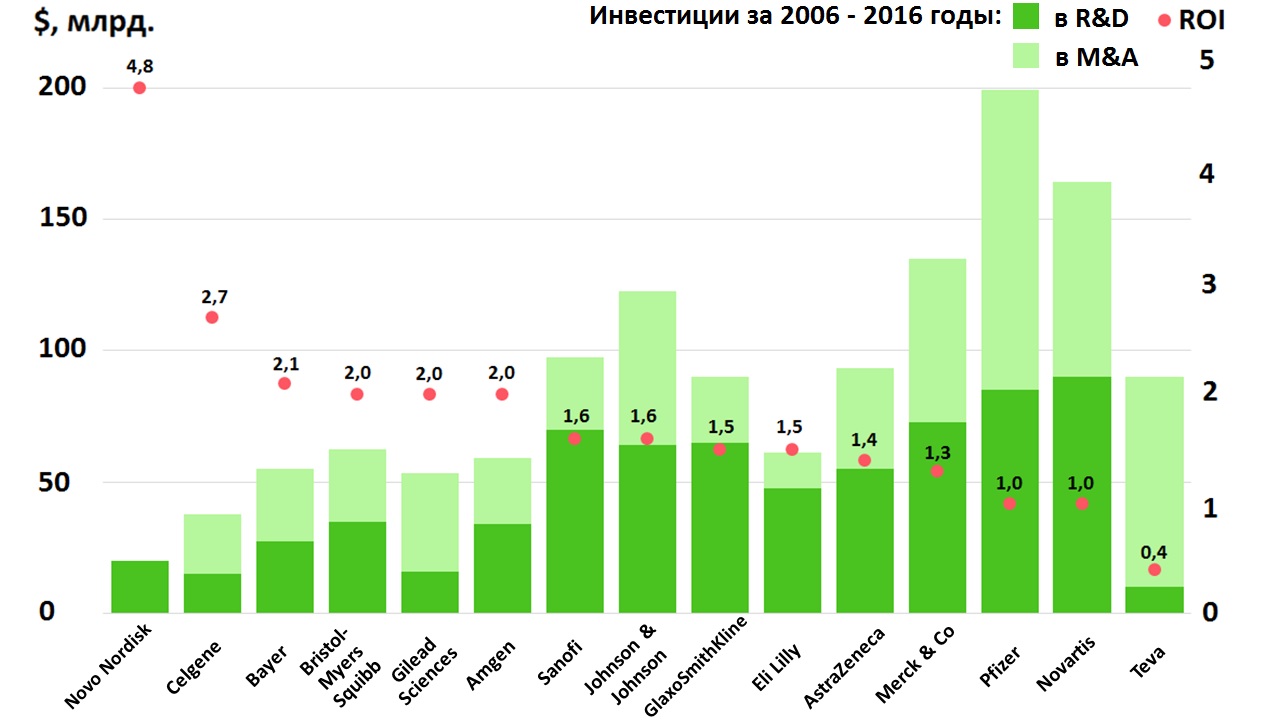

В ТОР3 компаний, портфели которых, как ожидается, принесут максимальную отдачу в будущем от инвестиций в собственные разработки и поглощенные компании, входят Novo Nordisk, Celgene и Bayer (рис. 2).

Рисунок 2. Проспективная окупаемость инвестиций (ROI, по прогнозам будущей прибыли)

На наш взгляд, в наблюдаемой в фармацевтическом секторе ситуации важную роль сыграло также тревожное поведение инвесторов, склонных иногда оценивать активы под влиянием поступков других участников рынка, а не реальное экономическое положение ведущих фармпроизводителей, которое в целом можно охарактеризовать как стабильное с четким вектором развития и увеличения продаж из-за внедрения в практическую медицину инновационных препаратов и клеточных технологий. На эффективных рынках допустимо наличие отклонений, которые корректируются в долгосрочной перспективе. Даже на основе небольшого числа обсуждаемых параметров развития фармацевтических компаний можно говорить о надежном положении отрасли в целом, и недавние болезненные колебания курсов акций следует воспринимать как следствие бурного роста глобальной экономики, а не упадка.

Источник публикации: Primer Capital

Нет комментариев

Комментариев: